El sector inmobiliario encara la salida de la crisis y recupera en 2022 los niveles de confianza previos a la pandemia

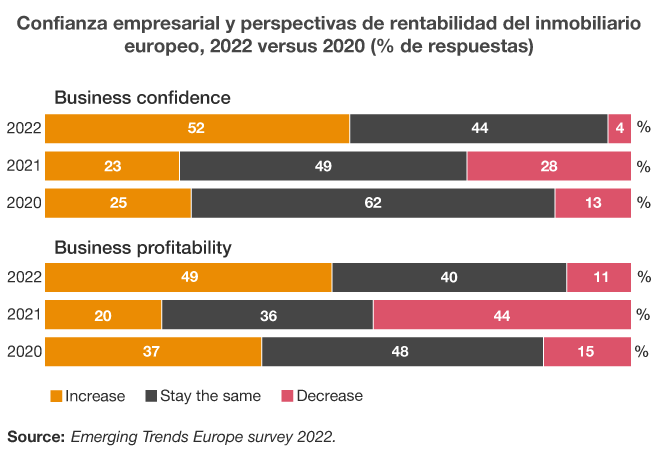

- El 52% de los directivos se declaran confiados en el crecimiento de sus negocios en 2022.

- Casi treinta puntos más que el año pasado y veintisiete más que en 2020.

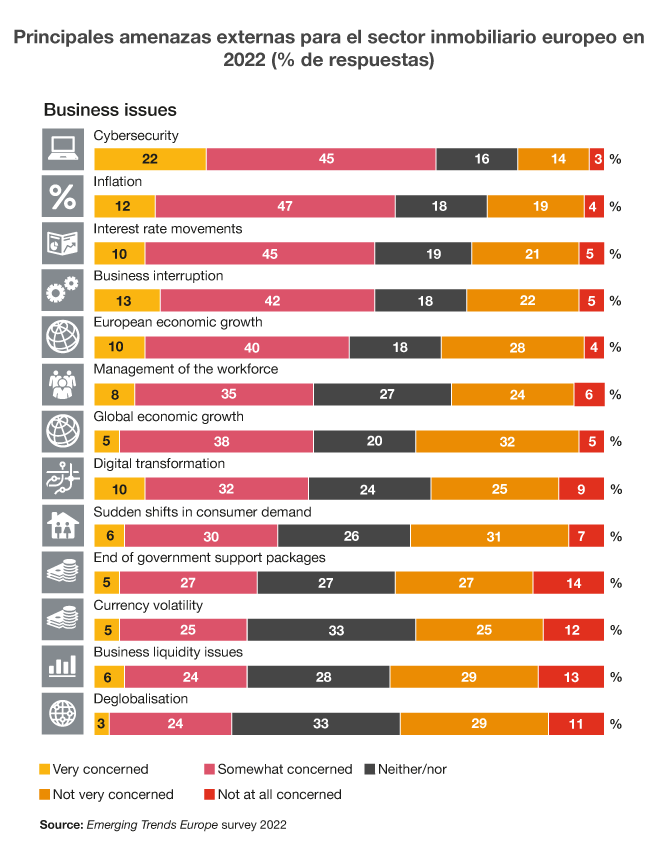

- Los ciberataques. la inflación, los tipos de interés, el encarecimiento de los materiales y los problemas con las cadenas de suministro, grandes incertidumbres.

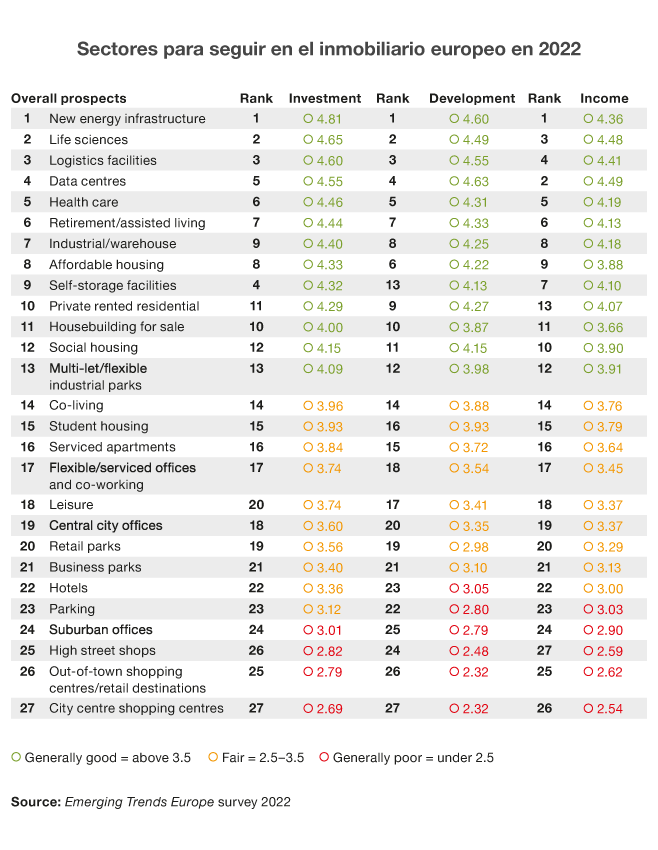

- Los activos alternativos, como las infraestructuras de energía de inversión, las instalaciones relacionadas con las ciencias de la salud y los centros de logística y de datos, los preferidos.

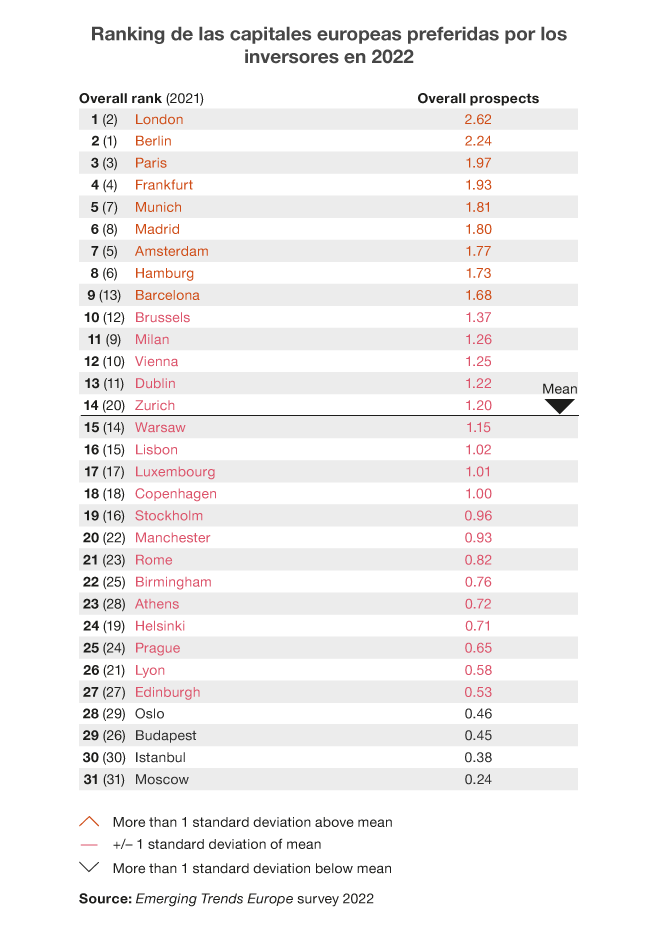

- Londres#1 lidera el ranking de las grandes capitales europeas más atractivas para los inversores. Madrid#6 y Barcelona#9, se mantienen entre las diez grandes ciudades más destacadas.

Madrid, 2 de febrero de 2022. El sector inmobiliario europeo ha recuperado en 2022 los niveles de confianza en la evolución de la industria previos a la pandemia y encara el año 2022 como el de la recuperación. Así se recoge en el informe Tendencias en el mercado inmobiliario en Europa 2022, elaborado por PwC y Urban Land Institute, a partir de 844 entrevistas con los principales agentes de la industria -compañías inmobiliarias, fondos, inversores institucionales y entidades financieras…-. El documento se ha presentado hoy en un acto que ha contado con la participación de Juan Pepa, co-fundador de Stoneshield Capital, Vanessa Gelado, country head de Hines España, Miguel Pereda, presidente del Grupo Lar y Chony Martín, consejera ejecutiva de Arima Socimi.

El estudio, bajo el título el Camino hacia la recuperación, desgrana el estado de ánimo y las perspectivas de sus principales actores para 2022 y revela un aumento del optimismo en el sector. El 52% de los directivos entrevistados se declaran confiados en el crecimiento de sus negocios en 2022, casi treinta puntos más que el año pasado y veintisiete más que en 2020. También aumentan las expectativas de rentabilidad con respecto a los dos últimos años: el 49% espera que las rentabilidades crezcan durante este año y solo un 11% que sean menores. Unas perspectivas positivas que se sustentan en la fuerte demanda de activos por parte de los inversores, especialmente en aquellos segmentos menos castigados por la pandemia, y en la abundancia de liquidez en el mercado.

Sin embargo, este cambio de clima hacia mejor en el inmobiliario europeo no puede ocultar la existencia de un conjunto de incertidumbres, externas e internas, que pueden afectar a su desempeño final durante los próximos doce meses y que el informe desgrana con detalle. Por ejemplo, entre las cinco principales amenazas externas, los directivos entrevistados señalan a los ciberataques (67% de los encuestados), la inflación (59%), el endurecimiento de la política monetaria (55%) y la interrupción de la operativa de sus negocios (55%) como consecuencia de los problemas en las cadenas de suministros. Desde una perspectiva interna, estas amenazas son, para el 88% de los participantes en el informe, el incremento de los costes y de los materiales de construcción, la escasez de activos atractivos para el desarrollo o la compra (66%) y, finalmente, el aumento de las exigencias en materia de sostenibilidad y descarbonización en la industria (61%).

Los sectores alternativos, los preferidos

Una de las novedades del estudio de este año es la gran atención que, durante 2022, van a prestar los inversores a los segmentos alternativos del inmobiliario; aquellos más allá de los tres grandes -oficinas, retail e industrial-. Los inversores esperan que el mercado esté pleno de liquidez y de financiación para estos activos alternativos. Entre los segmentos favoritos de los inversores destacan los relacionados con las nuevas infraestructuras de energía, las instalaciones relacionadas con las ciencias de la salud, y los centros logísticos y los de datos, que ocupan las cuatro primeras posiciones del ranking. Por el contrario, los centros comerciales, tanto en los centros urbanos como en las afueras, las tiendas en los centros de las ciudades, las oficinas en las afueras, los aparcamientos y los hoteles, se sitúan en la parte baja de las preferencias de los inversores europeos.

Precisamente, respecto al segmento de las oficinas, el informe precisa que, probablemente, en 2022 veamos dos tipos de comportamientos muy distintos en función de la calidad de los activos. Aquellas oficinas más modernas, flexibles, bien localizadas y, sobre todo, dotadas desde el punto de vista de la sostenibilidad, seguirán con alquileres y valoraciones por metro cuadrado interesantes y en algunos mercados a niveles récord. Sin embargo, para el resto de los activos las cosas pueden ser muy distintas.

El informe de este año vuelve a incidir en la importancia de las cuestiones medioambientales, sociales y de gobierno (ESG) para los inversores, pero destaca la dificultad del sector por encontrar unos estándares consistentes para poder comparar y medir todo los relacionado con la eficiencia energética y la descarbonización de los activos.

Ranking de capitales europeas

El informe incluye, un año más, su ranking con las perspectivas de inversión en treinta y una grandes capitales europeas. Esta edición, Londres#1 sube una posición y se convierte en la más deseada, gracias a que presenta buenas expectativas tanto para el desarrollo como para la inversión. Le siguen Berlín#2, París#3 y Fráncfort#4 y Múnich#5. Madrid#6 y Barcelona#9, vuelven a encontrarse entre las diez elegidas. Madrid avanza dos puestos, rivaliza con las grandes ciudades alemanas y destaca por sus buenas oportunidades en los segmentos residencial y logístico, y por la fortaleza de su mercado de oficinas. Barcelona, por su parte, avanza cuatro puestos y gana atractivo para los inversores internacionales en un amplio abanico de segmentos.

“Los inversores confían en el mercado inmobiliario español y se declaran optimistas después de comprobar que el sector ha superado con éxito la peor parte de la pandemia. También comprobamos que no hay vuelta atrás en el camino de transformación integral iniciada en la industria inmobiliaria, y que viene de la mano de la tecnología, de los cambios organizativos, del foco en la gestión del activo y del cliente, y de incorporar los aspectos ESG en la estrategia y en el modelo de negocio de las compañías inmobiliarias. En España los operadores lo están viendo también claro y saben que es una oportunidad que no pueden desaprovechar como sector”.

Para Arcadio Gil, miembro del Advisory Board del ULI, “el sector inmobiliario europeo se está dando cuenta de que la salida de la pandemia no va a ser una línea recta, que existe una demanda reprimida de la que beneficiarse, pero también debe comprender lo que realmente significa ‘reiniciar la economía’. La industria está luchando por interpretar los problemas de impacto potencial que tendrá el sector inmobiliario, como van a ser las interrupciones de la cadena de suministro, los crecientes costos de energía y la escasez de mano de obra, y cuánto tiempo podrían durar estos problemas. En este sentido, la prioridad clave en los próximos 3 a 5 años será asumir un impacto organizacional derivado del cambio en la demanda, de la exigencia de sostenibilidad medioambiental y social, de la aceleración de la reestructuración en los sectores clave, y de los ajustes en la relación propietario/inquilino con una concepción del inmobiliario como servicio”.